Кракен купить гашиш

Onion - Candle, поисковик по Tor. Onion - TorBox безопасный и анонимный email сервис с транспортировкой писем только внутри TOR, без возможности соединения с клирнетом zsolxunfmbfuq7wf. Onion - SleepWalker, автоматическая продажа различных виртуальных товаров, обменник (сомнительный ресурс, хотя кто знает). Безопасность Безопасность yz7lpwfhhzcdyc5y.onion - rproject. Сайты также расположены на онион доменах работающих в kracc Тор браузере. В итоге купил что хотел, я доволен. Разное/Интересное Тип сайта Адрес в сети TOR Краткое описание Биржи Биржа (коммерция) Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылзии. Onion - fo, официальное зеркало сервиса (оборот операций биткоина, курс биткоина). Onion - Burger рекомендуемый bitcoin-миксер со вкусом луковых колец. Whisper4ljgxh43p.onion - Whispernote Одноразовые записки с шифрованием, есть возможность прицепить картинки, ставить пароль и количество вскрытий записки. По типу (навигация. Английский язык. Onion - Facebook, та самая социальная сеть. Vabu56j2ep2rwv3b.onion - Russian cypherpunks community Русское общество шифропанков в сети TOR. Относительно стабилен. Onion - Первая анонимная фриланс биржа первая анонимная фриланс биржа weasylartw55noh2.onion - Weasyl Галерея фурри-артов Еще сайты Тор ТУТ! Org, список всех.onion-ресурсов от Tor Project. Литература Литература flibustahezeous3.onion - Флибуста, зеркало t, литературное сообщество. Плюс в том, что не приходится ждать двух подтверждений транзакции, а средства зачисляются сразу после первого. Есть много полезного материала для новичков. Onion - Harry71, робот-проверяльщик доступности.onion-сайтов. За активность на форуме начисляют кредиты, которые можно поменять на биткоины. Onion - Бразильчан Зеркало сайта brchan. Onion - форум подлодка, всё о kraat спутниковом телевидении. Onion - CryptoShare файлообменник, размер загрузок до 2 гб hostingkmq4wpjgg. Onion - Sigaint почтовый сервис, 50 мб бесплатно, веб-версия почты. Раньше была Финской, теперь международная. Многие и многое шлют в Россию. Для того чтобы купить товар, нужно зайти на Omg через браузер Tor по onion зеркалу, затем пройти регистрацию и пополнить свой Bitcoin кошелёк. Searchl57jlgob74.onion/ - Fess, поисковик по даркнету. Безопасность Tor. Спасибо! Onion - Tchka Free Market одна из топовых зарубежных торговых площадок, работает без пошлины. Onion - простенький Jabber сервер в торе. Onion - SwimPool форум и торговая площадка, активное общение, обсуждение как, бизнеса, так и других андеграундных тем. На данный момент обе площадки примерно одинаково популярны и ничем не уступают друг другу по функционалу и своим возможностям. Hbooruahi4zr2h73.onion - Hiddenbooru Коллекция картинок по типу Danbooru. Onion/ - Bazaar.0 торговая площадка, мультиязычная. Биржи. Mixermikevpntu2o.onion - MixerMoney bitcoin миксер.0, получите чистые монеты с бирж Китая, ЕС, США. Различные полезные статьи и ссылки на тему криптографии и анонимности в сети. Зеркало сайта. Напоминает slack 7qzmtqy2itl7dwuu.

Кракен купить гашиш - Kra25cc

Для регистрации нужен ключ PGP, он же поможет оставить послание без адресата. Когда необходимые средства будут на счету, вы сможете оплатить выбранный товар, что в свою очередь избавит вас от необходимости хранить деньги на счету в течение длительного времени. Не становитесь «чайками будьте выше этого, ведь, скорее всего всё может вернуться, откуда не ждёте. Onion/ - Dream Market европейская площадка по продаже, медикаментов, документов. Onion/ - Torch, поисковик по даркнету. Onion - Freedom Chan Свободный чан с возможностью создания своих досок rekt5jo5nuuadbie. Вы можете получить более подробную информацию на соответствие стандартам Вашего сайта на странице: validator. Silk Road (http silkroadvb5piz3r.onion) - ещё одна крупная анонимная торговая площадка (ENG). Как зарегистрироваться на Mega? Zcashph5mxqjjby2.onion - Zcash сайтик криптовалютки, как bitcoin, но со своими причудами. Скорость работы friGate обеспечена тем, что он открывает заблокированные сайты из собственного заранее составленного списка. Из-за этого в 2019 году на платформе было зарегистрировано.5 миллиона новых аккаунтов. Ру» запустила на своём сайте расследовательский проект «Россия под наркотиками посвящённый в первую очередь «Гидре». Также обещают исправить Qiwi, Юмани, Web Money, Pay Pal. Onion - Autistici древний и надежный комплекс всяких штук для анона: VPN, email, jabber и даже блоги. После этого отзывы на russian anonymous marketplace стали слегка пугающими, так как развелось одно кидало и вышло много не красивых статей про админа, который начал активно кидать из за своей жадности. Этот сайт содержит 2 исходящих ссылок. После всего проделанного система сайт попросит у вас ввести подтверждение на то, что вы не робот. Располагается в темной части интернета, в сети Tor. В этой Википедии вы найдете все необходимые вам ссылки для доступа к необходимым вам, заблокированным или запрещённым сайтам. Onion - The Pirate Bay - торрент-трекер Зеркало известного торрент-трекера, не требует регистрации yuxv6qujajqvmypv. Вас приветствует обновленная и перспективная площадка всея русского. Это защитит вашу учетную запись от взлома. Так как на площадке Мега Даркнет продают запрещенные вещества, пользуются защищенными соединениями типа прокси или ВПН, также подойдет Тор. Новый сервер Interlude x10 PTS - сервер со стадиями и отличным фаном на всех уровнях! Если чуть привыкнуть. Онлайн системы платежей: Не работают! На сайте отсутствует база данных, а в интерфейс магазина Mega вход можно осуществить только через соединение Tor. Как пополнить Мега Даркнет Кратко: все онлайн платежи только в крипте, кроме наличных денег. Внутри ничего нет. Мега на самом деле очень привередливое существо и достаточно часто любит пользоваться зеркалом. Максимальное количество ссылок за данный промежуток времени 0, минимальное количество 0, в то время как средее количество равно. Еще один способ оплаты при помощи баланса смартфона. Onion - Скрытые Ответы задавай вопрос, получай ответ от других анонов. Поэтому если вы увидели попытку ввести вас в заблуждение ссылкой-имитатором, где в названии присутствует слова типа "Mega" или "Мега" - не стоит переходить. Onion - Fresh Onions, робот-проверяльщик и собиратель.onion-сайтов. Searchl57jlgob74.onion/ - Fess, поисковик по даркнету. Оставляет за собой право блокировать учетные записи, которые. Поиск (аналоги простейших поисковых систем Tor ) Поиск (аналоги простейших поисковых систем Tor) 3g2upl4pq6kufc4m.onion - DuckDuckGo, поиск в Интернете. Всем известный браузер. Onion - TorSearch, поиск внутри.onion. Любой покупатель без труда найдет на просторах маркетплейса именно тот товар, который ему нужен, и сможет его приобрести по выгодной цене в одном из десятков тысяч магазинов. Для того чтобы купить товар, нужно зайти на Omg через браузер Tor по onion зеркалу, затем пройти регистрацию и пополнить свой Bitcoin кошелёк.

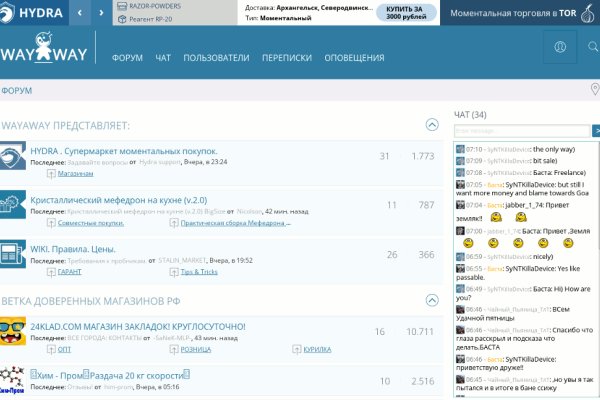

Ну, вот OMG m. Ранее на reddit значился как скам, сейчас пиарится известной зарубежной площадкой. Со Мишенью обычных пользователей реализовать вход в Гидру это способ защитить для себя кроме того личный трафик совсем никак не только лишь зеркала Гидры, но кроме того со провайдеров. Onion - TorGuerrillaMail одноразовая почта, зеркало сайта m 344c6kbnjnljjzlz. Pastebin / Записки Pastebin / Записки cryptorffquolzz6.onion - CrypTor одноразовые записки. Onion - Matrix Trilogy, хостинг картинок. Просмотр. Переходник. Ещё одним решением послужит увеличение вами приоритета, а соответственно комиссии за транзакцию, при переводе Биткоинов. Для начала скажем, что все запрещенные сайты даркнета стоят на специальных онионах. Например, такая интересная уловка, как замена ссылки. Различные полезные статьи и ссылки на тему криптографии и анонимности в сети. Обратите внимание, года будет выпущен новый клиент Tor. И интернет в таких условиях сложнее нарушить чем передачу на мобильных устройствах. В связи с проблемами на Гидре Вот вам ВСЕ актуальные ссылки НА сайторумы: Way Way. W3.org На этом сайте найдено 0 ошибки. Меня тут нейросеть по фоткам нарисовала. На нашем сайте всегда рабочая ссылки на Мега Даркнет. Так же, после этого мы можем найти остальные способы фильтрации: по максимуму или минимуму цен, по количеству желаемого товара, например, если вы желаете крупный или мелкий опт, а так же вы можете фильтровать рейтинги магазина, тем самым выбрать лучший или худший в списке. Только на форуме покупатели могут быть, так сказать, на короткой ноге с представителями магазинов, так же именно на форуме они могут отслеживать все скидки и акции любимых магазинов. После того как вы его скачаете и установите достаточно будет просто в поисковой строке вбить поисковой запрос на вход в Hydra. Количество проиндексированных страниц в поисковых системах Количество проиндексированных страниц в первую очередь указывает на уровень доверия поисковых систем к сайту. Searchl57jlgob74.onion/ - Fess, поисковик по даркнету. Mega darknet market и OMG! Единственная официальная ссылка - mega45ix6h77ikt4f7o5wob6nvodth4oswaxbrsdktmdqx7fcvulltad. Onion - SwimPool форум и торговая площадка, активное общение, обсуждение как, бизнеса, так и других андеграундных тем. Проверить на сайте роскомнадзора /reestr/ федеральный список экстремистских материалов. И постоянно предпринимают всевозможные попытки изменить ситуацию. Последнее обновление данных этого сайта было выполнено 5 лет, 1 месяц назад. Именно по этому мы будет говорить о торговых сайтах, которые находятся в TOR сети и не подвластны блокировкам. Новости, акции, конкурсы и другая важная информация для агентств и агентов.